-

【筆者プロフィール】

吉田 哲朗 (よしだ てつろう)

富士大学 経済学部、大学院 経済・経営システム研究科 教授 SDGs推進オフィサー

〈経歴〉上智大学大学院地球環境学研究科博士後期課程単位取得満期退学、博士機関投資家として株式・債券運用に約20年従事した後、信金中央金庫地域・中小企業研究所研究員を経て現職。日本サステナブル投資フォーラム運営委員

〈専門〉「企業と社会」論、地域創生とSDGs、社会的責任投資、主にCSR活動のマネジメントに関する理論・実証研究を行う。

1.企業のSDGs活動と企業価値向上の構図

SDGsは社会・環境問題(以下、社会的課題) の解決に係る17の目標を掲げるがアプローチ方法は企業(組織)に一任するため、企業は自らマネジメント方針を設定する必要がある。

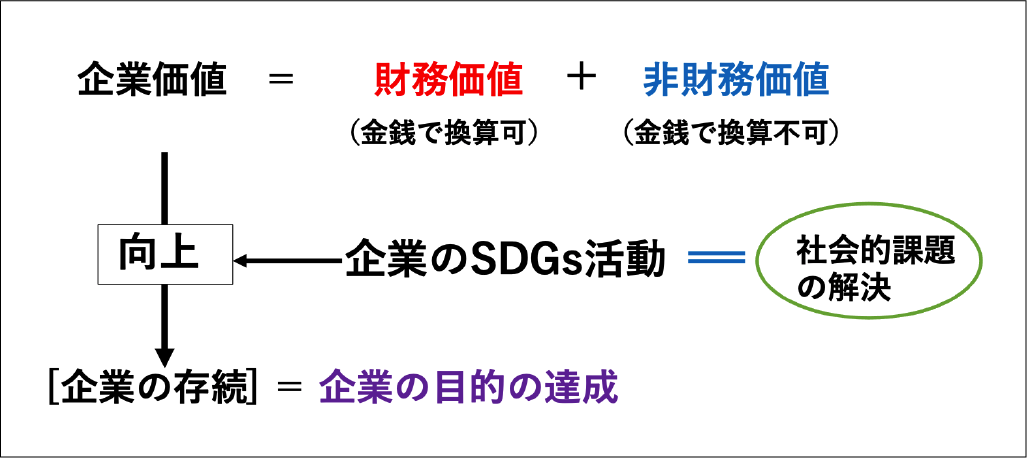

さて、企業は、株主・従業員・顧客・取引先等の企業経営に直接関わるステークホルダー(以下、企業参加者)に給料や取引代金等の「金銭で評価できる価値(以下、財務価値)」に関わる便益と働きがいや社会的信用等の「金銭で評価できない価値(以下、非財務価値)」に関わる便益を「誘因」として提供し、労働力や長期契約等の「貢献」を得る関係を継続できて初めて機能する。すなわち、企業は企業参加者の利益を達成する主体であってその存続が目的となる。企業価値は財務価値と非財務価値で組成される概念とされるため、SDGsの目標達成等の企業の社会的課題への取り組み(以下、SDGs活動)も企業の目的である企業の存続に寄与するよう企業価値を向上させるマネジメントが求められる(図1)。本稿では、企業価値を向上させるSDGs活動に関する企業の情報開示と機関投資家による評価の在り方を考察したい。

(図1) 企業のSDGs活動のマネジメント

2.企業価値向上の構図と機関投資家の評価

そもそも機関投資家には経営責任がなく受託者責任のみを負うので財務価値を重視する傾向があるが、長期性資金運用の原点に立ち戻り、現在から将来の受託者責任へと時間軸を拡張することで非財務価値も重視する機関投資家も出始めている※1。それでも2020年にGPIFが行った調査では依然として非財務価値を軽視する傾向が指摘されており※2、現状ではスチュワードシップ・コードを受容した年金基金等の機関投資家でも企業のESGやSDGs活動の評価にはまだ「伸びしろ」がある。

一方で企業評価を取り巻く環境は急速に変化を見せている。2021年度の株式総会では、ダノン社が旧来型のアクティビストからESGに優れていても他社より業績が劣るという理由で役員(CEO)解任の株主提案が、エクソンモービル社が環境重視型のアクティビストから環境対応に不誠実という理由で環境専門家の役員推薦の株主提案が提出されて、双方とも機関投資家の賛同を得て可決されたのである。それは、受託者責任の影に隠れていた機関投資家の企業参加者としての立場が明確になり、企業の存続の可否に関わるESG//SDGs活動の評価を行う責任が可視化されたことを示す。その意味で、2021年10月に米国のバイデン大統領が受託者責任にESG基準を含めるようエリザ法の改定を表明したのは象徴的な動きといえよう。

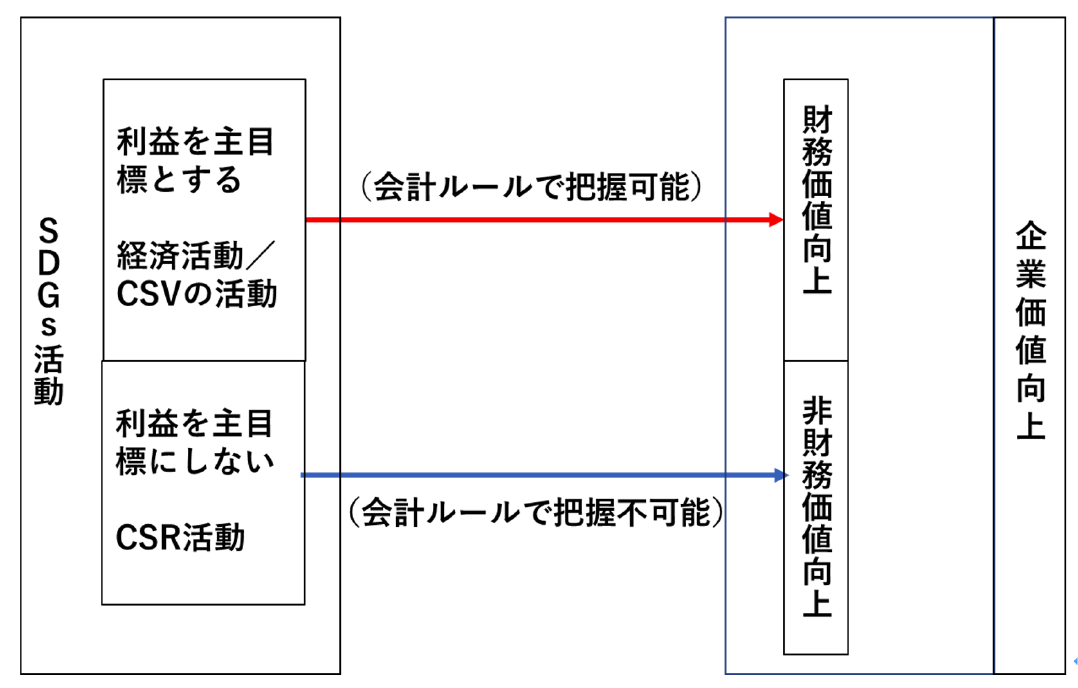

(図2) 企業のSDGs活動の基本構図

さて、企業価値向上には、市場メカニズムが機能する領域で利益を主目標とする活動で財務価値向上に寄与する経済活動とCSVの活動やそれが機能しない領域で利益を主目標としない活動で非財務価値向上に寄与するCSR活動がある※3(図2)。経済活動等の投資(費用)と効果(利益)は会計ルールに則るので両者の関係も会計ルールで把握できるが、CSR活動(CSR/SDGs活動)の投資(費用)は把握できるが効果はできないので、両者の関係は会計ルールで把握できない。そこで、企業は会計ルールのサブシステムとしてCSR/SDGs活動が非財務価値向上に至る経路に関する記述情報を生成すること、機関投資家は分厚い観察で同情報を読み解くことが求められる。では記述情報の生成と読み解く方法論の問題を考察してみたい。

※1 2019年1月18日りそなアセットマネジメント本社における松原稔責任投資部長(当時)への取材で

当該投資方針や投資先企業でESG/SDGs活動を協働で行っている旨を確認している。

※2 年金積立金管理運用独立行政法人(2020),P.37

※3 この議論の詳細は本シリーズ第一回を参照されたい。

3.CSR/SDGs活動の投資と効果の把握

この問題を考察するため、本シリーズ第2回で示した資生堂の動物実験代替法の開発・採用を再考する。この活動は効果(利益)を関連学会に全額寄付するうえに安価な動物実験を行わないため、財務価値向上を志向する機関投資家の評価はネガティブになる。しかしながら、対面販売の要諦となり創業時からの経営理念を受け継ぐ「おもてなしの心」を養成するシステムと位置づけ、かつ従業員や顧客の動物実験への忌避感に対応してモチベーションやブランド選好を向上する狙いを明示する記述情報を生成することで、非財務価値向上を理解する機関投資家の評価はポジティブとなる。

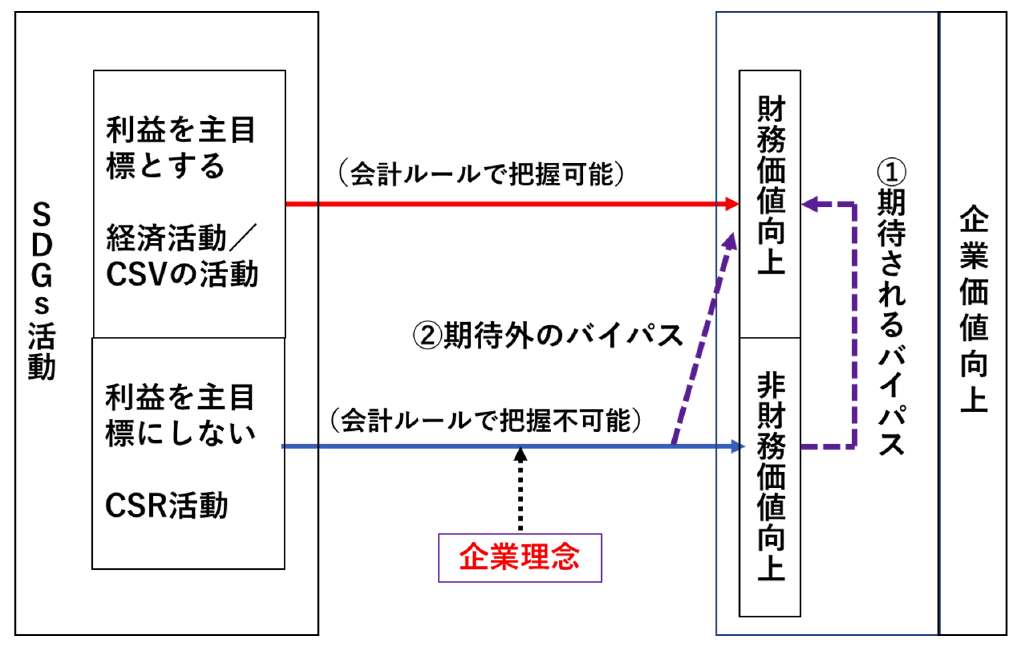

このような従業員や顧客あるいは取引先との関係を長期に継続すれば(図3)の①で示されるように従業員の業務習熟度や顧客のブランド選好を通じた財務価値向上へのバイパス形成が期待される。また、2012年にEUが動物実験の全面禁止を決めたことで、販売継続による財務価値の棄損防止という(図3)の②で示される企業の期待外のバイパスの形成がなされたとわかる。

(図3) 財務価値向上に向かうバイパス

4.非財務価値向上から財務価値向上に至る時間軸のずれと機関投資家の理解

CSR/SDGS活動が利益を主目標としない以上、(図3)の「①期待されるバイパス」は非財務価値向上の達成から財務価値向上への経路が生じるので生成には時間がかかることや「②期待外のバイパス」はランダムに形成されるころから、CSR/SDGs活動は非財務価値向上に継続的に寄与することが肝要となる。

このようなCSR/SDGs活動のマネジメントは初期の組織文化論と親和性がある。同論の知見では、長期的に繫栄する企業は、自らの社会における役割分担を意識した利益を目的に含まない経営理念(以下、企業理念)を持つと同時に有形無形のシステムで行動規範である組織文化に落とし込む特徴があり、そのような企業は従業員モチベーション向上や迅速な意思決定が可能になるとされる。資生堂の動物実験代替法の開発と採用は、(図3)で示されるように同社の企業理念に基づくことで経営資源を活用した最小限の投資(費用)が行われ、効果は従業員モチベーションや顧客のブランド選好等の非財務価値向上だけでなく、企業理念を従業員に教育する組織文化の形成システムを担うので効果的で必要不可欠な活動と位置づけられる。

機関投資家が投資先企業のCSR/SDGs活動を評価するには、①企業理念に則ることで低費用で非財務価値向上の効果が高く、かつ持続可能性の高い活動か否かを基本とすること、そのうえで②投資(費用)と効果(利益)の関係性の把握には経済活動等より時間が必要な点で「時間軸のズレ」があることや③期待外のバイパス形成にビジネスチャンスがあることを認識する必要がある。それには前述のとおり現在から将来の受託者責任へと時間軸を拡張し、記述情報や「目的のある対話」を利用したCSR/SDGs活動の分厚い観察が求められる。企業もその観察に耐えうる記録情報を生成するとことで機関投資家との「目的のある対話」でも主導権を保ち、短期志向の対話を短縮し、長期志向の対話の中で、情報が集中する機関投資家からの助言や他の投資先企業との協働の提案を含めた議論が可能になる※4 。それは企業の目的と未来の受託者の双方に貢献する企業と機関投資家との新しい関係を創ることを意味しよう。

<参考文献>

・スチュワードシップ・コードに関する有識者検討会(令和元年度)(2020)『「責任ある機関投資家」の諸原則≪日本版スチュワードシップ・コー ド≫~投資と対話を通じて企業の持続的成長を促すために~』金融庁企画市場局企業開示課

金融庁HP:https://www.fsa.go.jp/news/r1/singi/20200324.html(2021.10.23参照)

・年金積立金管理運用独立行政法人(2020)『第5回機関投資家のスチュワードシップ活動に関する上場企業向けアンケート集計結果』年金積 立金管理運用独立行政法人, 2020年5月 8日

年金積立金管理運用独立行政法人HP: https://www.gpif.go.jp/topics/2020/(2021.9.29参照)

・吉田哲朗(2020)「SDGsマネジメントとESG評価の新たな関係性」『 Disclosure & IR』ディスクロージャー&IR研究所, Vol.15, pp.103-109

※4 脚注1を参照。